multipliquen las referencias españolas por un número alto y se acercarán a los mercados estadounidenses en donde la muy superior competencia y menores controles impulsan que todo se venda y revenda, por múltiples intermediarios que se desentienden de la administración del crédito y del riesgo, los unos porque ya han cobrado las comisiones, que es su negocio, los otros porque al poner el dinero para prestar lo recuperan con las ventas de bonos. Y ¿a los bonistas quien les asegura el cobro de su renta, o la posibilidad de revender y obtener liquidez? Comprenderán las enormes pérdidas, y beneficios, que se obtienen con tanto trapicheo en los MBS, títulos hipotecarios.

Tras la quiebra de LTCM en 1998,

durante unos meses pareció liquidarse el asunto. Pronto se olvidó; el problema

de fondo seguía, la creciente desigualdad entre ricos y pobres marginaba a grandes

sectores de población que amenazaban con generar problemas mayores. Así el

negocio de las hipotecas basura recomenzó en los 2000, el crédito era el único

recurso para socializar a grupos de población con un mínimo nivel de vida. Y

además se fue convirtiendo rápidamente en extraordinario negocio para grandes entidades que compraban pequeñas y

medianas empresas especializadas anteriormente en el tema, y como todo en EEUU,

se concentró. Si en el 2000 de 130.000 millones de dólares en hipotecas basura

se vendieron 55.000 millones como bonos, en 2005 hubo 625.000 millones $ de los

cuales se titulizaron 507.000 millones, mover esos volúmenes solo era posible

por grandes instituciones financieras. Habíamos entrado en el boom de los

derivados y de los mercados. Buen Libro

de apoyo: ‘La gran apuesta’, Debate. Michael Lewis hace una gran narración de

los mercados, como hace años hizo en ‘El póquer del mentiroso’.

Históricamente no había tradición de

concesión de préstamos a las capas bajas de población, sin recursos, sin

trabajo, sin patrimonio… no existían datos sobre su capacidad de impago, era

conocida de antemano y no entraban en los análisis porque no entraban en el

mercado, así que los datos utilizados para las concesiones recientes, no

existían, -la utilización de dichos datos allí es un soporte importantísimo-

por tanto los nuevos prestatarios no estaban sujetos a iguales criterios que

antaño, y la medición de riesgos por la historia crediticia, simplemente

desapareció. A nadie le importó, porque las casas, que eran la garantía, subían

de precio, y las hipotecas basura para el negocio, tuvieron importancia en

cuanto materia prima, el subyacente para los derivados, tras los que se

desvanecían los riesgos. Pero los cambios en la base se iban produciendo.

Los tipos de interés pasaron de

fijos a variables. En la primera etapa de los noventa 2/3 de los préstamos

tenían interés fijo, lo cual hacía que los pagos de las cuotas fueran

determinadas y conocidas, pero en 2005, 2/3 de préstamos habían pasado a ser de

tipo variable, por tanto con un futuro incierto. Si en aquel momento los tipos

estaban bajos, la sensación de capacidad de pago animaba, pero en cuanto los

tipos subieran, los impagos empezarían. Ítem más, en la concesión de hipotecas

se utilizaban los primeros años de carencia, 2+28 o 3+27, los 2 o 3 primeros

sin amortización, sin devolver capital, por lo que los pagos inicialmente eran

muy inferiores a los posteriores, otros tenían tipos de interés de salida

menores para enchanchar, –para facilitar la compra se hacía también en España,

aunque en EEU las diferentes modalidades de tipos eran más numerosas que las

españolas- Los impagos avanzarían implacables aumentando la mora que hasta

entonces a nadie importaba, en cuanto pasaran los primeros años de carencia, en

cuanto los tipos de interés subieran, o en cuanto los precios de las viviendas

se estancaran.

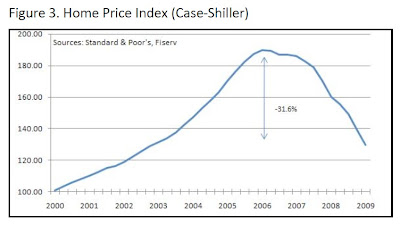

Los precios no necesitaban bajar,

solo frenar su subida para provocar la estampida ya que montones de préstamos

se ofrecían en base a la subida de valor trimestral de la garantía, en la

mayoría de los casos para poder pagar la hipoteca. En otras ocasiones se

ampliaban préstamos para comprar otra casa, que a los pocos meses subía de

precio, se refinanciaba ampliando la hipoteca que se destinaba a comprar otra casa,

que subía a los pocos meses, que se daba otra hipoteca, que… esto se hacía a

trabajadores inmigrantes con salarios de 14.000 dólares anules y para casas

valoradas en 500.000 dólares, de tal manera que se podían juntar con 3 o 4

préstamos, imposibles de pagar sin la refinanciación continuada soportada en el

aire de hipotéticas subidas de valor del mercado inmobiliario, que no bajaba nunca.

Había mayores dificultades todavía;

en uno de los grupos de préstamos subprime llamados (ARM) con tipos de interés

ajustables, creado para los que no podían pagar, los tipos de interés

posteriores al de salida, eran fijados por el prestador o prestamista ¡a

discreción! en función de la incapacidad del prestatario o deudor. Se firmaba

en contrato, aunque como el tipo de salida era menor, y todo era una fiesta,

nadie prestaba atención al problema que podría existir años después, a pesar de todo hubo decenas de

miles de denuncias. Los tomadores de hipotecas podían ser trabajadores

inmigrantes, buscados específicamente para ello, con salarios de 1.000 dólares

mensuales, e incluso sin salario; en muchos casos la documentación

justificativa de los préstamos no era exigida,

-tipificado como No-Doc, Low-Doc-, se obviaba la demostración de

ingresos, en otros se maquillaba la cualificación crediticia, si un individuo

no tenía impago era considerado buen cliente, lo cual podría ocurrir por no

tener créditos dada su incapacidad y no por buen pagador… La lista de tropelías

fue enorme, poco importaba, ya que las agencias de rating calificaban con

triple A los paquetes de hipotecas basura triple B, que les eran solicitados

por los grandes bancos que necesitaban un producto con gran demanda. Y los

bancos eran quienes pagaban a las agencias.

.jpg)

No hay comentarios:

Publicar un comentario